越来越多的人,开始思考"鸡娃"的投资回报率问题。

坚持错误的投资策略,过度投入的结果没有得到预期的回报,不仅伤了自己的心,更重要的是让孩子身心俱疲、丧失自信。

做亚马逊也是类似的道理,市场竞争加剧,做标品、做精品的风险就会加大,对于资金实力不强的中小卖家尤甚。

1、什么是“标品”?

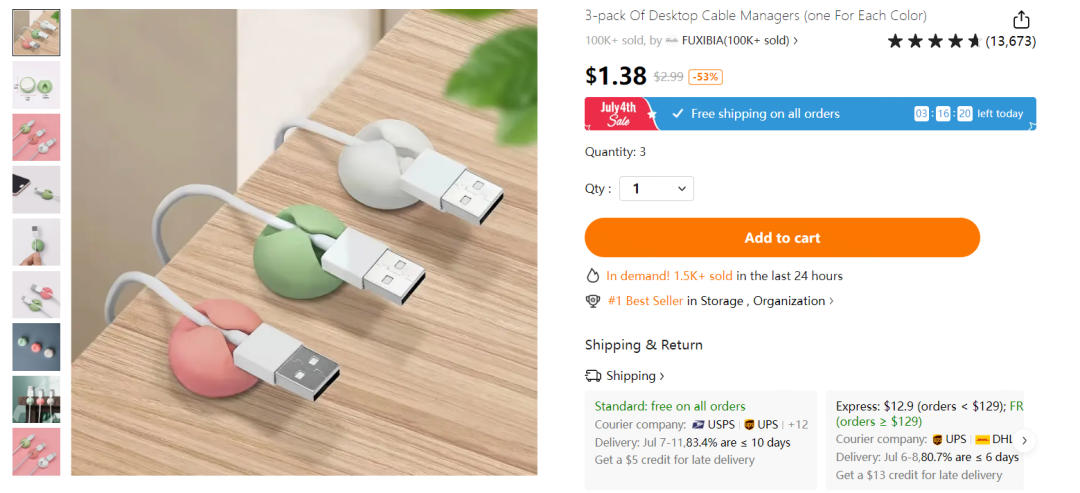

通常我们认为,一个产品只是满足用户1个或者少数几个“确定”的需求的,且通常核心需求是“功能性需求”,例如书桌,充电线等,就算是“标品”。

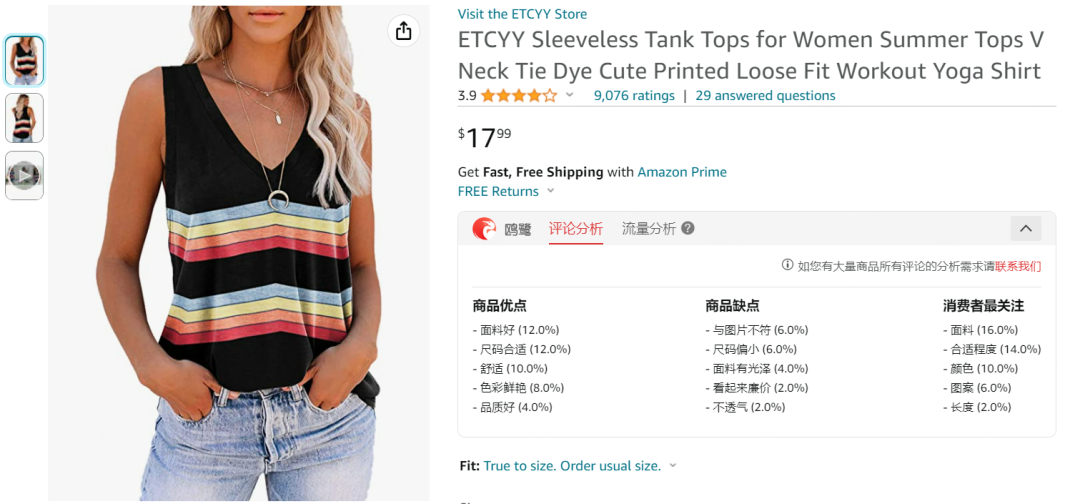

而“非标品”,它满足的核心需求,往往还包括“颜值”、“舒适度”、“有趣”、“幸福感”等离散的、不确定的需求。

且不同人群对于这个产品的需求程度,差异也会比较大,同一个产品属性A很喜欢,B可能不喜欢。

在亚马逊,卖家们更量化的评判方法是:

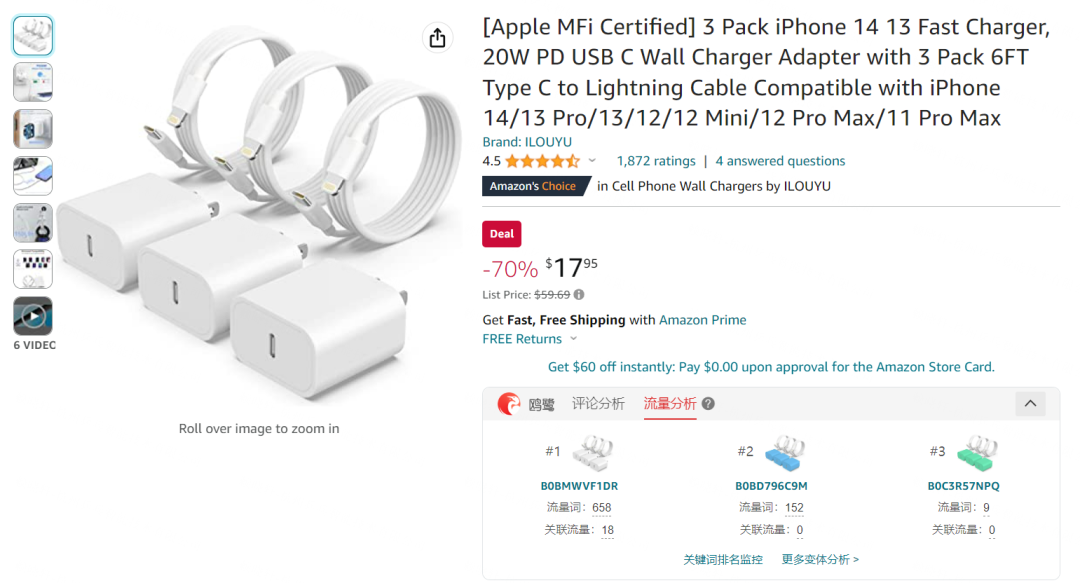

“标品”的核心流量词往往比较集中,这些词的流量比较稳定,但竞争就会比较激烈,竞价较高。

而“非标品”的流量词就比较分散,可能1-2个绝对精准的流量词之外,其它都是一些长尾词,你也很难判断竞品的具体出单词是哪些。

2、做标品越来越“卷”?

标品的客户需求,维度单一,做差异化创新的空间受限,对运营能力的要求更高一些。

在亚马逊上做标品,尤其是标品普货,未来会越来越难。

Temu等外部平台的超低价格冲击,已经让亚马逊感受到威胁,首当其冲的就是做同类的标品普货卖家。

同样的充电线,Temu的价格是你的二分之一甚至十分之一,包邮包退,你怎么玩?

相应地,亚马逊站内竞争加剧,例如平台近期新上线的“找同款”,对于标品市场的影响更大,拼价格,拼参数。

但这不代表,所有的标品就不能做了。

能不能做,还看这个细分市场的竞争度。

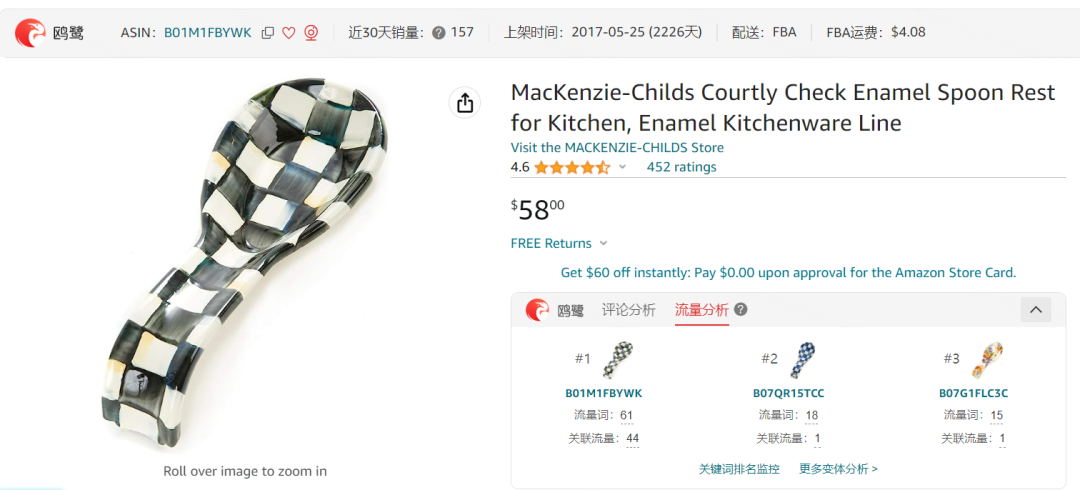

另外,一个类目是不是标品,也不是绝对的。

像下面这个勺托,所在类目整体是个标品类目,产品同质化严重。但他们家做出了自己的品牌调性,专门服务符合自己定位的高端消费人群,稳定出单,价格是大部分产品的4-5倍。

3、对中小卖家的建议

1)尽快结束泛类目铺货,往垂直类目精铺上靠。

2)多尝试垂直类目的非标品品类,例如一些家居用品、玩具、女装、节日用品、饰品等,以及一些商品组合的微创新。

3)做标品的精品卖家,一定要走自主设计研发的方向,打造核心竞争力。

4)不要只关注表面数据,多维度分析市场的竞争度,抓住红利期。

4、常用市场竞争分析方法

我们发现有些卖家还是对数据不敏感,只关注简单的“市场容量”和趋势,不清楚怎么结合数据分析一个市场的竞争程度。

1)关键词头部垄断度(宏观指标)

头部垄断度高,是指一个市场的主要市场份额,都被一些TOP卖家或者品牌所长期占领。

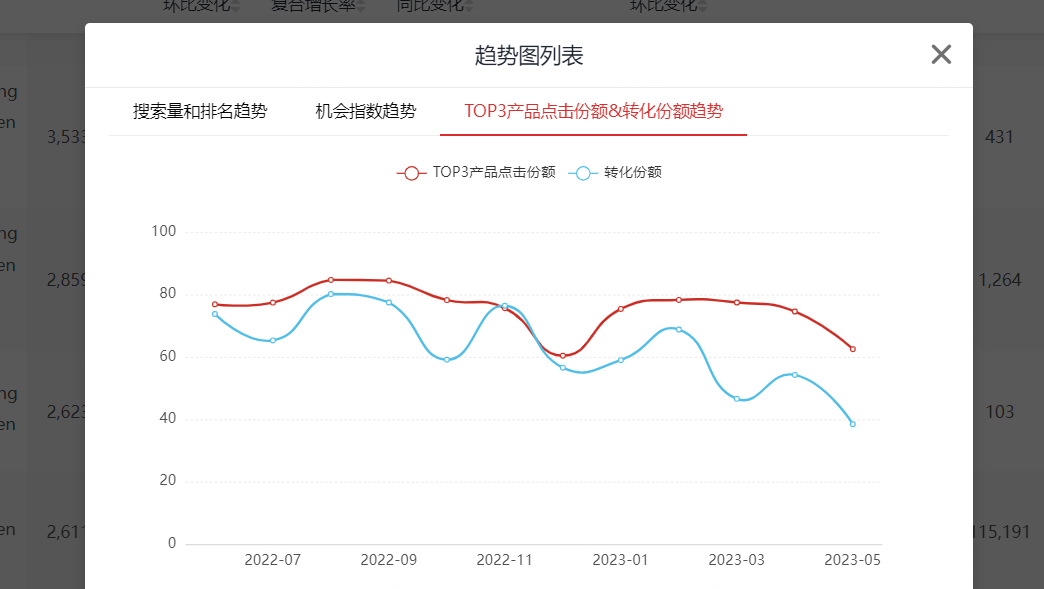

拿卖家常用的ABA数据来说,一个搜索词的TOP3产品点击份额和TOP3转化份额,就是反映“头部垄断度”。主要有以下四种情况:

TOP3产品点击份额和转化份额都>50%,说明这个词目前的头部垄断严重,一般很难和头部产品竞争。

TOP3点击份额低,转化份额>50%,这种情况相对较少,但通常说明头部产品的垄断很强,消费者最终还是选择购买头部产品。

TOP3产品点击份额>50%,但是转化份额低,说明头部垄断一般,流量被其它竞品转化走。但也可能这个词的整体转化率就很低。

TOP3产品点击份额和转化份额都<20%,说明头部垄断很低,但这恰恰可能说明市场竞争很激烈,很多流量大词都会表现如此。

2)关键词机会指数(宏观指标)

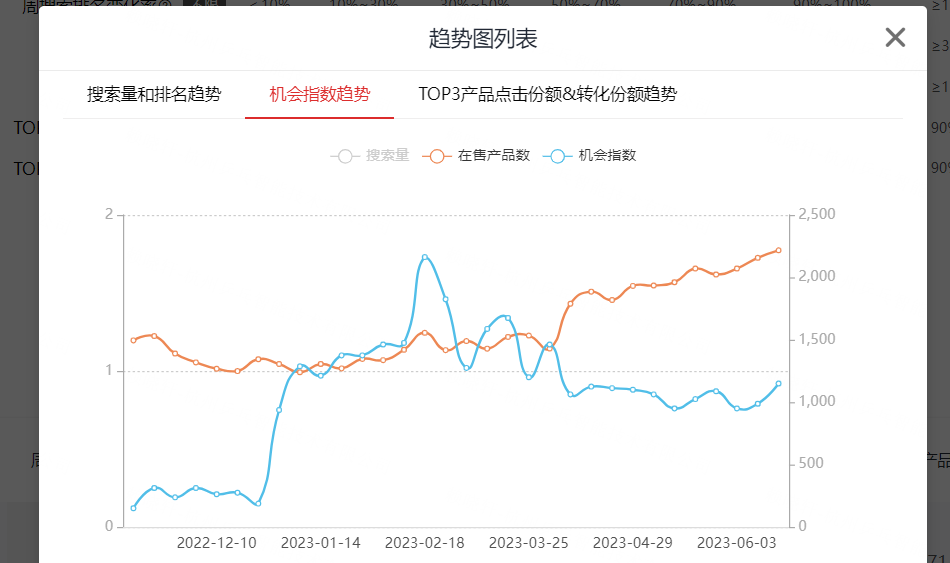

这时候,就需要能反映“供需关系”的竞争度指标,例如我们在提供的一个词的(搜索量÷在售产品数)=机会指数。

这个指标用于分析整体趋势,因为亚马逊目前对搜索流量分流严重,你不能说你一个词的所有竞品就是前3页的那150-200个曝光产品。

鸥鹭每天抓取这个词的亚马逊页面显示results数,再取的周/月平均值,能更客观反映这个词的竞品总数。

3)关键词核心竞品数(微观指标)

除了看整体趋势,还要聚焦分析下那些权重较高的核心竞品数,一般可参考持续曝光前3页的产品,尤其是卡位在首页的产品有哪些!

用插件单次随机抽样的结果,并不准确,因为其中一些产品可能刚好曝光1-2天甚至1-2小时。

可以用“关键词监控”持续抓一段时间,筛选排名区间和展现天数,算一下产品总数,这应该是比较科学的统计值。

这个竞品数越高,说明坑位排名的波动越大,有更多的产品在持续争抢排名坑位。特别是广告位竞品,数量越多,这个词的CPC成本也容易越高。

核心词的市场,进一步分析核心竞品目前的BSR排名、价格、评分数、促销打法,哪些竞品更有威胁,自己就非常清晰了。

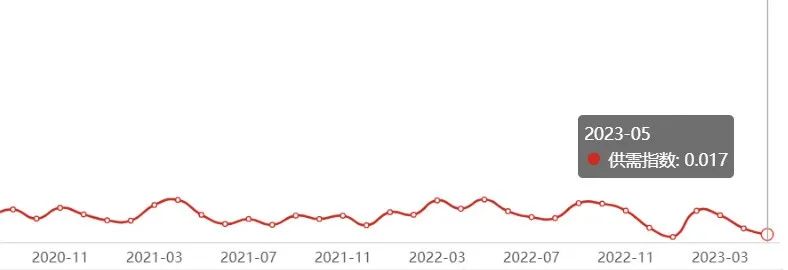

4)类目市场的供需指数(宏观指标)

这也是鸥鹭的新用户经常问到的指标。

供需指数=当月该类目新上架的listing数÷当月该类目新增评论总数,简单来说,就是分析卖家在这个类目上新品的热度。

供需指数上升,说明最近卖家更多地上新,竞争可能更激烈。

这比单独分析在售产品数、新品数的好处在于,考虑了市场需求的波动(这里以评论数来测量)。

例如,一些季节性明显的类目,某个月份市场需求上升,卖家上新品数也上升,供需整体还是平衡的。

注意!供需指数也不是越低越好!这代表新品占比低了!

当我们发现一个类目卖家不怎么上新品,这显然是市场活力匮乏的信号,或者这个类目存在什么坑,不适合大多数卖家售卖!

再比如TOP100的新品占比,持续过低甚至为0,则直接反映这个类目的老链接垄断度很高!

有价值的数据很多,大家选取适合自己的使用即可~

最近我们了解到,很多卖家是把官方的“选品指南针”“商机探测器”等数据,和第三方插件的数据结合起来使用分析的。

7月我们会集成“选品指南针”的部分高价值的数据指标,也会分享下我们对于官方数据的一些解读。

您有更多分析思路和方法,欢迎留言或者联系鸥鹭客服交流!

.png)